历经多年打磨,国内新能源汽车市场考核变得愈发严格。时至今日,头部和腰部阵营仍未确定,车企梯队站位并不牢固。

在普遍未形成格局之前,车企接连传出谋求上市信号,即便如豪华汽车品牌路特斯亦如此。

近日,中国证监会网站发布关于Lotus Technology Inc.(路特斯科技公司)境外发行上市备案通知书。

自去年完成相关上市准备事宜,有关路特斯IPO事宜传闻就不曾断过。伴随着此次中国证监会公示一出,路特斯境外IPO的进程再向前推进了一步。

赴美IPO,路特斯在路上

背靠吉利大树,抓住电动化稻草,路特斯的命运在2017年改写。

彼时,吉利收购了路特斯,持股比例为51%。次年,路特斯发布“Vision80”十年品牌复兴计划,宣布向电动化、智能化全面转型。

据悉,路特斯IPO的载体是路特斯科技,其正式成立于2021年8月,总部在武汉经开区(中国车谷)。当时,路特斯顺势完成Pre-A轮融资,估值150亿元,蔚来资本也参与本轮融资。

在吉利的推动下,路特斯顺理成章开始谋求上市。

去年1月31日,路特斯和特殊目的收购公司L Catterton Asia Acquisition Corp (LCAA)达成最终并购协议。按照原计划这一合并在2023年下半年完成,交易完成后在纳斯达克上市,股票代码“LOT”,估值54亿美元。目前来看,合并上市计划要慢于预期。

路特斯首席商务官迈克·约翰斯通(Mike Johnstone)解释道:推迟上市没有具体原因,我们觉得形势很好。

在他看来,路特斯在SUV和轿车系列的高端定位,意味着更有能力安然度过目前股市对电动汽车的谨慎态度。

紧接着到了年底,路特斯宣布已签署总额约8.7亿美元的私募股权投资协议(“PIPE”)的融资和可转换票据。需要注意的是,这笔融资是在4月份宣布约1.2亿美元融资承诺的基础上又增加了7.5亿美元新承诺,具体取决于相关最终投资文件中规定的成交条件。

“公司今年完成的8.7亿美元的融资承诺 ,彰显了全球投资者对路特斯科技业务表现和增长潜力的信心。”路特斯科技首席执行官冯擎峰认为,路特斯科技正稳步推进与LCAA业务合并完成。

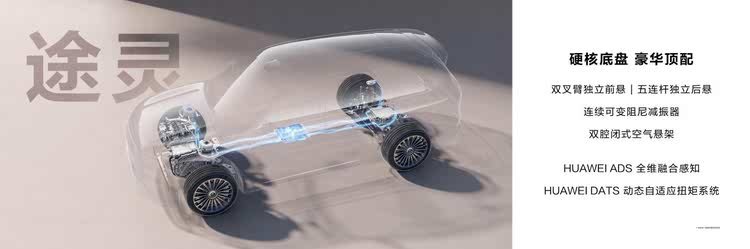

虽然上市之路并未如预期般顺畅,但路特斯在产品布局上不落人后。先是在今年1月初,路特斯Lotus Hyper OS 1.4.0版本OTA升级,高快路领航功能适用范围进一步扩大,新增16城。

而后1月18日,路特斯正式上市EMEYA,中文名意为“繁华”,共计四款车型,售价区间66.8万-118万元。

根据规划,路特斯今年将新推出一款中型SUV车型,以对标保时捷Macan纯电版,将于2026年上市。路特斯预计,到2027年,汽车年销量将达到8万至9万辆,占武汉工厂15万产能的大部分。

对于路特斯而言,加速电动化,不断推出新产品,需要大量的资金回血,登陆资本市场无疑为品牌转型提供了更多融资渠道和商业契机。

活下去!车企的执念

迈入新的一年,车市竞争的硝烟并未消散,从去年开始的价格战,到今年淘汰赛继续,车企如履薄冰。

前有威马破产,爱驰掉队,后又有高合深陷舆论漩涡,没有任何一家车企敢信誓旦旦独善其身。

小鹏汽车创始人何小鹏就曾公开表示,淘汰赛刚刚开始,未来300万辆销售规模只是车企的入场券。从现在开始的一个新的十年,主流车企将只剩下八个。

比亚迪董事长王传福也曾预言:当下是快鱼吃慢鱼的时代,不是大鱼吃小鱼的时代,车企在未来3—5年如果没冲上去,就没机会了。

要销量、抢市场,其背后的核心竞争力,便是更高的性价比和更低的整车产品价格。但是价格战的背后,是车企资金储备能力的比拼:谁能熬过去,谁就能赢。

对于还未上市的车企而言,IPO是在自己的未来续命。

身为路特斯背后的靠山,吉利以及创始人李书福在资本市场可谓游刃有余,相继运作了沃尔沃、极星汽车、亿咖通科技等多家企业上市。

除了旗下路特斯之外,吉利旗下的极氪汽车也已经递交招股书,准备在美国上市,估值超过100亿美元。

看似信心满满,上市之路却远非想象中容易,其中牵扯到的因素众多。而即便顺利上市,车企面临的考验也并未减退。

在行业看来,头部新势力企业上市时间早,每次公布财报,都会招来舆论空前压力。由于踏入资本市场,一些品牌策略、技术研发等,都会经由投资者的买卖不断放大。一旦效果不及预期,引发的连锁反应是巨大的。

这一点并非空穴来风,纵观国内已经上市的新势力,在完成IPO任务以后,仍旧在为融资继续奔波。

至于路特斯,能够登陆IPO确实会为自己新添一条谋生手段,与其纠结未来,不如抓紧把握现在。